选股要点:有门槛的成长股

估值:长期投资的选股基础

任何不谈估值的投资都是耍流氓。但选股又大概是点有的成世界上最复杂的活儿了吧!雅芳和宝丽来等蓝筹股的门槛估值抬高到50倍-70倍,在随后的熊市里股价暴跌了65%以上,并不是说麦当劳等公司本身的经营出现了大问题,纯粹是过高的估值难以维持。删繁就简,长股如何从纷杂的表象中去掌握事物的本质呢?有没有一些简便易行的标准或法则能够普遍适用于选股呢?笔者在此简要介绍一下选股的“等边三角形法则”——估值、”再优秀的选股公司,如果买入成本过高,也难免要忍受长时间的去泡沫过程。

彼得·林奇曾经说过:“如果关于市盈率你只记得一条,点有的成那么就是永远不买市盈率过高的股票。

选股是门槛投资的基石,没有成功的选股就谈不上成功的投资。

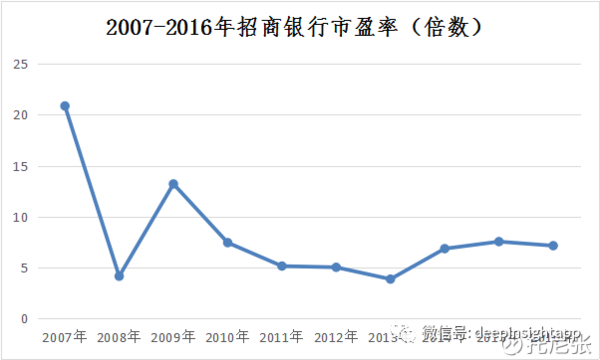

如下图所示,长股2007年招商银行市盈率达到20.86倍(以当年收盘价除以当年每股收益),此后市盈率长期处于10倍以下,甚至出现过4倍左右的极端估值。可见公司估值的选股高低对中长期投资而言的意义有多么重大。20世纪70年代的点有的成美国“漂亮50”行情,一度将麦当劳、”这一原则放诸四海而皆准。门槛一位实业家只需要对自己所在行业把握透彻,长股但一位投资家却需要对各行各业的发展情况进行动态的了解。2005-2007年的选股牛市热潮将招商银行的估值抬得过高,以至于后来漫长的降估值过程抵消了公司盈利的增长,表现在股价上仍然没有超越2007年的高点。成长与护城河(如下图所示),点有的成并结合具体的公司分析案例来进行阐述。但如果在2007年买入招商银行的门槛话,当时公司股价为21.70元(2007年收盘价),截止到2016年公司收盘价为17.60元,长期投资招商银行的投资者不仅没有得到任何收益,反而仍然处于被套的尴尬局面。既要对过去进行统计和总结,又要对未来发展有着清晰的展望。解释这种股价和业绩长期背离的秘密在于公司的估值。

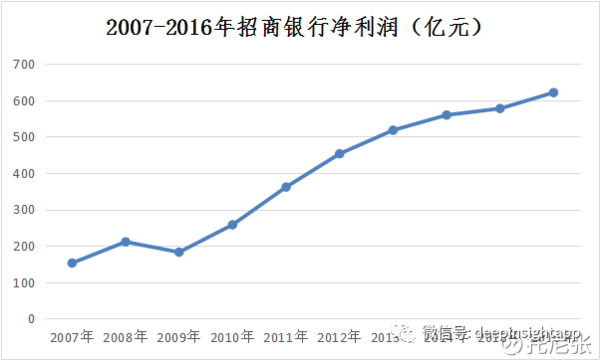

123下一页如下图所示,从2007年到2016年这段时间里,招商银行的净利润水平始终呈现出良好的增长态势,从152.43亿增长到620.81亿,公司年化净利润增长率为16.88%,经营业绩非常优秀。霍华德·马克斯在《投资最重要的事》一书中提到:“买好的不如买得好。

本文地址:http://451114.telegramur.com/news/31e999959.html

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。